【新型コロナ対応】2021年度の固定資産税の軽減措置とは?

新型コロナウイルス感染症の影響で売上が減少している一定の中小企業者等については、様々な救済措置が設けられています。今回は、2021年度の固定資産税の軽減措置について解説します。 固定資産税の軽減措置とは? … 続きを読む 【新型コロナ対応】2021年度の固定資産税の軽減措置とは?

【2020年度税制改正】会社にかかわる税金の改正など

2020年度税制改正のうち、会社にかかわる税金の改正について解説します。 1.連結納税制度が見直しされ「グループ通算制度」に! 連結納税制度とは、企業グループを一体とみて親会社と100%子会社の所得通算等を行い、申告・納 … 続きを読む 【2020年度税制改正】会社にかかわる税金の改正など

事務所報「TAX NEWS LETTER」2020年夏号を発行しました!!

事務所報「TAX NEWS LETTER」2020年夏号を発行いたしました!! 今回の特集記事は『2020年度税制改正』と『新型コロナウイルス対策の税制措置』です。 新型コロナウイルスに関連して、様々な税制措置が講じられ … 続きを読む 事務所報「TAX NEWS LETTER」2020年夏号を発行しました!!

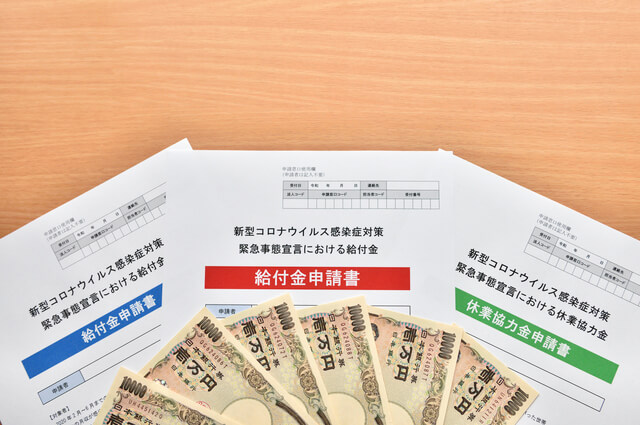

「持続化給付金」とは?支給要件や受け取ったときの仕訳を詳しく解説!

この度の新型コロナウイルス感染症の拡大によりご事業・生活に影響を受けられている皆様に心よりお見舞い申し上げます。新型コロナウイルス感染症の影響を受けた中小事業者を支援する「持続化給付金」の詳細が公表されました。今回は「持 … 続きを読む 「持続化給付金」とは?支給要件や受け取ったときの仕訳を詳しく解説!

大阪府「休業要請外支援金」の申請受付を開始

この度の新型コロナウイルス感染症の拡大によりご事業・生活に影響を受けられている皆様に心よりお見舞い申し上げます。大阪府の休業要請を受けて休業等をした事業所に対しては既に休業要請支援金が申請受付されています。今回、新たに、 … 続きを読む 大阪府「休業要請外支援金」の申請受付を開始

新型コロナウイルス対策の税制措置について

この度の新型コロナウイルス感染症の拡大によりご事業・生活に影響を受けられている皆様に心よりお見舞い申し上げます。今回は新型コロナウイルス対策の税制措置について解説します。 新型コロナウイルス対策の主な税制措置 1.納税猶 … 続きを読む 新型コロナウイルス対策の税制措置について

持続化給付金申請サポートサービス

この度の新型コロナウイルス感染症の拡大により、ご事業やご生活に影響を受けている方々に心よりお見舞い申し上げます。 新型コロナウイルス感染症の拡大により、売上が大幅に減少された事業者様に対して給付される持続化給付金の申請受 … 続きを読む 持続化給付金申請サポートサービス

「業務改善助成金」を使って業務改善と賃金引上げを図ろう!

事業場内の最低賃金が低い中小企業が、業務改善と最低賃金の引上げを行った場合に、業務改善にかかった費用の一部について助成金(業務改善助成金)を受給できる可能性があります。この業務改善助成金の令和2年度の申請受付が開始されて … 続きを読む 「業務改善助成金」を使って業務改善と賃金引上げを図ろう!

テレワークでも活用OK!IT導入補助金の公募が始まりました

2020年5月11日からIT導入補助金の二次公募が始まりました。 IT導入補助金は、ITツールを活用して、生産性の向上等を図りたい、というときに活用できる制度です。新型コロナウイルス感染症の拡大の影響を受けて、テレワーク … 続きを読む テレワークでも活用OK!IT導入補助金の公募が始まりました

Youtube版『漫画でわかる会社の税金』

大変好評をいただいていた弊所オリジナル小冊子の『漫画でわかる会社の税金』のYoutube版が完成しました! 『税金や会計のことをもっともっとわかりやすく!』するため 今後もわかりやすい解説動画を掲載していきます。 ぜひチ … 続きを読む Youtube版『漫画でわかる会社の税金』

大阪府「休業要請支援金」の申請受付を開始

この度の新型コロナウイルス感染症の拡大によりご事業・生活に影響を受けられている皆様に心よりお見舞い申し上げます。今回は、大阪府が申請受付を開始した休業要請支援金について解説します。 (大阪府)休業要請支援金 … 続きを読む 大阪府「休業要請支援金」の申請受付を開始

持続化給付金の続報!申請方法は?新設法人・法人成りはどうなる?

この度の新型コロナウイルス感染症の拡大によりご事業・生活に影響を受けられている皆様に心よりお見舞い申し上げます。新型コロナウイルス感染症の影響を受けた中小事業者を支援する「持続化給付金」の申請方法や特例が公表されましたの … 続きを読む 持続化給付金の続報!申請方法は?新設法人・法人成りはどうなる?