今年も年末調整をする時期が近づいてきました。2020年分の年末調整に関する主な改正点について解説します。多くの変更がありますので、しっかりと理解しておきましょう。

給与所得控除の引き下げ

2020年から給与所得控除の金額が一律10万円引き下げられました。

また、給与所得控除額の上限も『年収1,000万円超で220万円』から『年収850万円超で195万円』に引き下げられました。

これにより、年収が850万円超の人は10万円以上引き下げられることとなります。その代わりに所得金額調整控除という制度が設けられました。

給与所得控除の金額は次のようになります。

| 給与の収入金額 | 給与所得控除額 | |

| 改正後 | 改正前 | |

| 162.5万円以下 | 55万円 | 65万円 |

| 162.5万円超180万円以下 | 給与収入×40%-10万円 | 給与収入×40% |

| 180万円超360万円以下 | 給与収入×30%+8万円 | 給与収入×30%+18万円 |

| 360万円超660万円以下 | 給与収入×20%+44万円 | 給与収入×20%+54万円 |

| 660万円超850万円以下 | 給与収入×10%+110万円 | 給与収入×10%+120万円 |

| 850万円超1,000万円以下 | 195万円 | |

| 1,000万円超 | 220万円 | |

基礎控除の引き上げ

従来は一律38万円だった基礎控除の金額が合計所得の金額に応じて次のように変動することとなりました。

| 合計所得金額 | 基礎控除額(改正後) |

| 2,400万円以下 | 48万円 |

| 2,400万円超 2,450万円以下 | 32万円 |

| 2,450万円超 2,500万円以下 | 16万円 |

| 2,500万円超 | 適用なし |

結局、年収850万円以下の人は、給与所得控除の10万円減と基礎控除の10万円増によって、影響がなくなり、年収850万円超の人が実質的に増税となります。

所得金額調整控除

年収850万円超で給与所得者で、一定の要件に当てはまる人は、所得金額調整控除を受けることができるようになりました。これは、給与所得控除の引上げによって税金の負担が増えないように調整するための制度です。

(対象者)

|

年齢23歳未満の扶養親族がいる人か本人・同一生計配偶者・扶養親族のいずれかの人が特別障害者に該当する人 |

(控除額)

| {給与等の収入金額(1,000万円超のときは1,000万円)-850万円}×10%=控除額 |

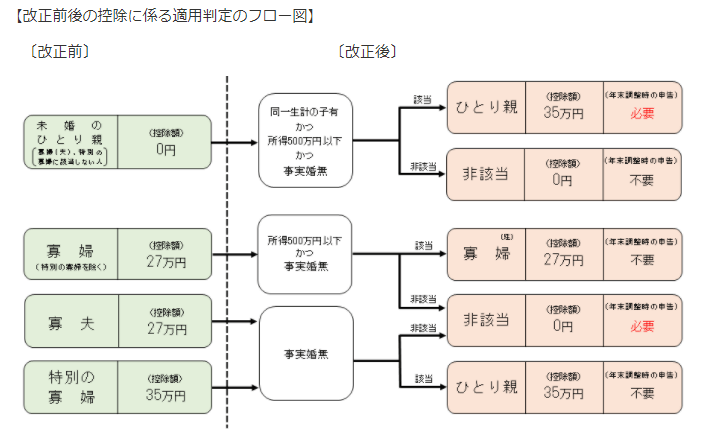

ひとり親控除の創設、寡婦(夫)控除の見直し

婚姻歴や性別に関係なく、生計を同じとする子(総所得金額等が48万円以下)を有するひとり親(合計所得金額が500万円(年収678万円)以下)の場合は、35万円のひとり親控除を適用できるようになります。

なお、事実婚の場合は除かれます。

また、寡婦控除について、所得制限(合計所得金額が500万円以下)が設けられることとなりました。いずれも、事実婚は除かれます。

改正後の適用判定フローは次のようになります。

(国税庁ホームページより引用)

年末調整関係書類の様式の見直し

基礎控除の引き上げ、所得金額調整控除の改正に伴い、控除を受けようとする人は次の書類を提出することが必要となりました。

給与所得者の基礎控除申告書

所得金額調整控除申告書

また、源泉徴収簿の様式も変更されています。

合計所得等の要件の見直し

各種所得控除等を受けるためには、その対象となる扶養親族等の区分に応じて、合計所得金額による制限が設けられています。基礎控除や給与所得控除の金額の見直しによって、この判定の金額も見直しされています。ただし、給与所得のみの方の場合、年収ベースでの判定は従来とは変わりなく、実質的な影響はありません。

まとめ

2020年は所得控除が大きく変わっているため、年末調整では注意が必要です。書類も新たに増えていますし、複雑となっていますので、事前に改正点を理解してから年末調整の業務を進めましょう。従業員への周知も必要です。

(関連記事)年末調整とは?対象となる人・必要書類は?