2018年分は、配偶者控除・配偶者特別控除の改正が行われました。これに伴って、従来の「給与所得者の配偶者特別控除申告書」が「給与所得者の配偶者控除等申告書」に改められています。書き方が少し複雑ですので、しっかりと理解し記入するようにしましょう。

給与所得者の配偶者控除等申告書とは?

従来の「給与所得者の配偶者特別控除申告書」が「給与所得者の配偶者控除等申告書」に改められました。配偶者控除または配偶者特別控除を受けるための申告書です。

これまでは「給与所得者の扶養控除等申告書」の「控除対象配偶者」欄に配偶者の氏名等を記載して提出していれば、配偶者控除の適用を受けることができました。しかし、今後は、「給与所得者の配偶者控除等申告書」を提出しなければ、配偶者控除の適用を受けることができません。

年末調整で配偶者控除または配偶者特別控除の適用を受けるためには、その年の最後の給与を受ける日の前日までにこの書類をお勤め先の会社等に提出しなければなりません。法律上は「最後の給与を受ける日の前日まで」となっていますが、現実にはお勤め先の会社等が給与計算、年末調整計算を行う必要があるため、お勤め先の会社等が別に期限を設けているときはそれに従うようにしましょう。

給与所得者の配偶者控除等申告書の書き方

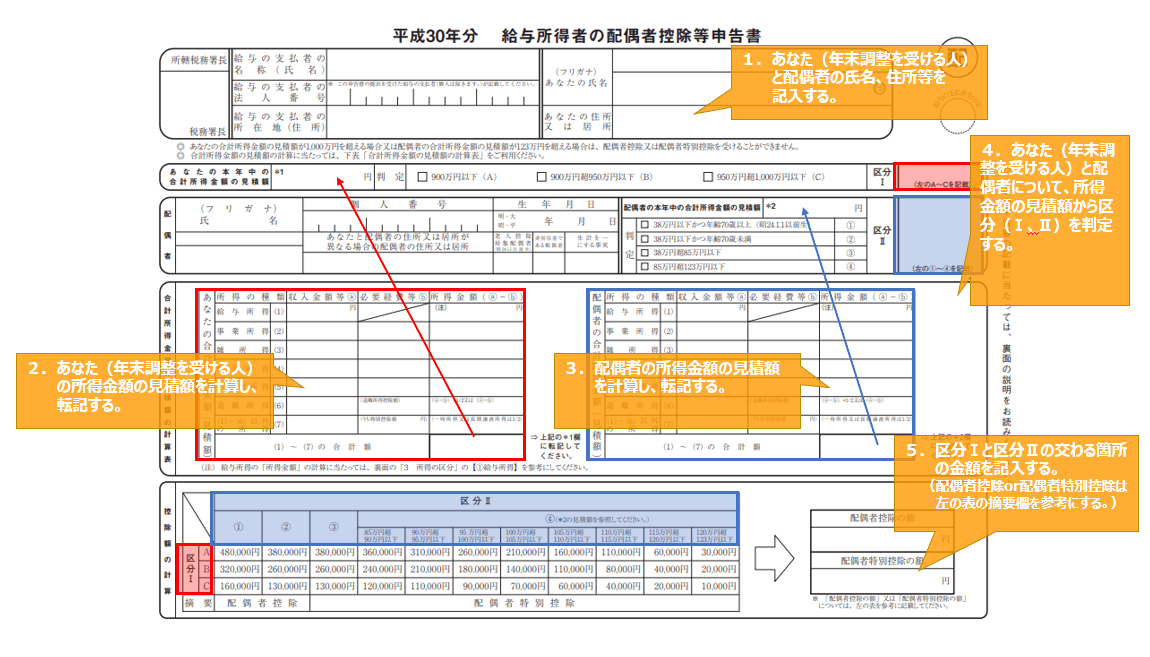

①まずは、上の欄とは配偶者の欄にあなた(年末調整を受ける人)と配偶者の氏名、住所等を記入します。

②次に「合計所得金額見積額の計算表」欄を見てください。あなた(年末調整を受ける人)の所得金額の見積額を計算し、「あなたの本年中の合計所得金額の見積額」欄に転記します。

③配偶者の所得金額の見積額を計算し、「配偶者の本年中の合計所得金額の見積額」欄に転記します。所得の種類が給与所得となる場合は、給与等の収入金額から給与所得控除額を控除した給与所得の金額を計算する必要があります。計算方法は下記の「給与所得の金額の計算の仕方」をご覧ください。

④配偶者のあなた(年末調整を受ける人)と配偶者について、先ほど転記した所得金額の見積額から区分を判定します。判定にあたっては、区分の左にある「判定」欄を用います。

⑤一番下の「控除額の計算」の欄を見てください。

④で判定した区分Ⅰと区分Ⅱの交わる箇所の金額を、右下の配偶者控除の額または配偶者特別控除の額の欄に記入します。配偶者控除、配偶者特別控除のどちらになるかは「控除額の計算」の欄にある表の摘要欄を参考にしてください。配偶者控除と配偶者特別控除の両方に金額が入ることはありません。

給与所得の金額の計算の仕方

給与所得の金額は、給与等の収入金額から、給与所得控除額を差し引いて計算します。

給与等の収入金額とは、社会保険料や所得税・住民税等を控除する前の給与の額面金額を言います。家族手当や残業手当などの諸手当は含みますが、通勤手当(所得税の非課税限度内のもの)は含みません。

給与所得控除額は次のように計算します。

| 給与等の収入金額 | 給与所得控除額 |

| 180万円以下 | 収入金額×40%(最低65万円) |

| 180万円超 360万円以下 | 収入金額×30%+18万円 |

| 360万円超 660万円以下 | 収入金額×20%+54万円 |

| 660万円超 1.000万円以下 | 収入金額×10%+120万円 |

| 1,000万円超 | 220万円 |

まとめ

「給与所得者の配偶者控除等申告書」は少し複雑ですが、間違って記入すると年末調整を行うお勤め先の経理部に迷惑がかかりますし、場合によっては配偶者控除や配偶者特別控除の適用を受けられなくなる可能性もあります。一つ一つ理解しながら記入し、記入後のチェックも大切です。