令和元年度(2019年度)税制改正において、中小企業が自然災害に備えた事前対策を強化するための設備投資を後押しするために中小企業防災・減災投資促進税制が創設されました。今回は中小企業防災・減災投資促進税制について税理士がポイントを解説します。

中小企業防災・減災投資促進税制とは?

中小企業防災・減災投資促進税制(特定事業継続力強化設備等の特別償却制度)とは、中小企業が行う災害への事前対策を強化するために防災・減災設備を取得し、一定の要件を満たすときに、対象設備の取得価額の特別償却(20%)を受けることができる、というものです。

例えば、次のようなケースで適用することができます。

|

・水害からの早期復旧のために、止水板や排水ポンプなどの設備を導入する。 |

(関連記事)「特別償却」と「税額控除」の違い。どちらを選択する方が有利?

対象者は?

青色申告書を提出する税務上の中小企業者等、かつ、中小企業等経営強化法に規定する中小企業者が対象となります。

税務上の中小企業者等とは、資本金の額が1億円以下の法人(大規模法人から1/2以上の出資を受ける法人を除く)や常時使用する従業員数が1,000人以下の個人事業主などのことをいいます。

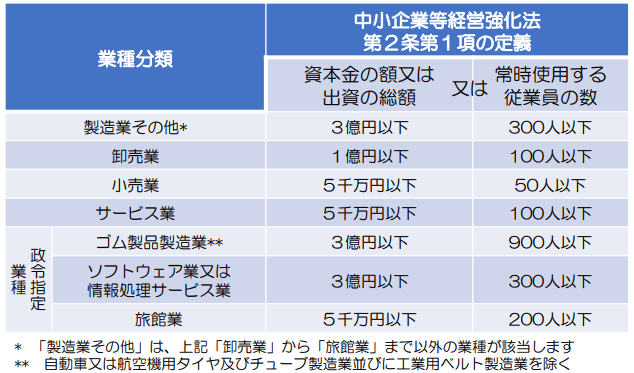

中小企業等経営強化法に規定する中小企業者は、次のように業種ごとの資本金の額や従業員の数が決められています。

対象設備は?

災害への事前対策を強化するために取得する防災・減災設備が対象となります。

<対象設備>

| 機械装置(100万円以上) |

自家発電機、排水ポンプ など |

| 器具・備品(30万円以上) | 制震・免震ラック、衛星電話 など |

| 建物附属設備(60万円以上) | 止水板、防災シャッター、排煙設備 など |

ただし、消防法や建築基準法で設置が義務づけられているものは対象となりません。また中古品も対象外となります。リースの場合、ファイナンスリース取引(所有権移転外リース取引を除く)については対象となりますが、オペレーティングリースについては対象となりません。

適用期間は?

適用対象期間は、令和元年(2019年)7月16日から令和3年(2021年)3月31日までで、この期間中に、認定事業継続力強化計画等に記載された対象設備等を新たに取得等をして、事業の用に供する必要があります。

適用を受けるための手続きは?

中小企業防災・減災投資促進税制の適用を受けるためには次の手続きが必要となります。

(1) 事業継続力強化計画、連携事業継続力強化計画の作成

取組内容、実施期間、防災・減災設備の内容等を記載した事業継続力強化計画または連携事業継続力強化計画を作成し、主たる事業所の所在地を管轄する経済産業局に認定を申請します。

なお、計画申請から認定までの標準処理期間は45日とされています。また申請書に不備がある場合などはそれ以上の期間をかかることがあります。認定前に取得した設備は対象とはなりませんので、余裕をもって申請をするようにしましょう。

(2)設備の取得

経済産業大臣の認定を受けた後、事業継続力強化計画または連携事業継続力強化計画に記載された設備を取得します。

(3) 税務申告

設備の取得後、対象設備の償却限度額の計算明細書を添付した上で、特別償却を適用し、税務申告を行います。

認定通知書や認定を受けた計画の写しを申告書に添付する必要はありませんが、税務調査等の際に必要となることがあるので、保管しておきましょう。

まとめ

中小企業防災・減災投資促進税制について解説しました。この税制の特典に税額控除はなく、特別償却のみです。 取得前に計画の策定や経済産業大臣の認定を受ける必要があるなど、使いやすい税制ではありませんが、もともと対象となる設備の購入を予定していたような場合では適用を受けるとよいでしょう。