ストックオプションに関する税金は少し複雑です。付与を受けたストックオプションの内容によって、取扱いが異なり、確定申告が必要となることもあります。今回はストックオプション制度やストックオプション税制について解説します。

ストックオプション制度とは?

ストックオプション制度とは、将来の一定期間内(権利行使期間)に、事前に決められた価額(権利行使価額)で会社の株式を取得することができる権利(新株予約権)を役員や従業員に対して付与することをいいます。

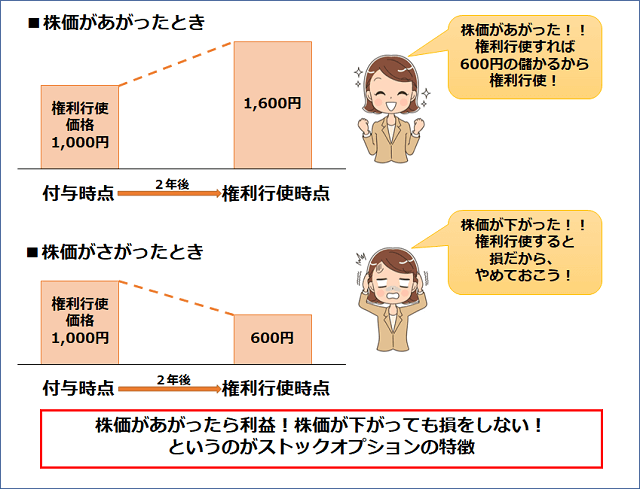

例えば、権利行使期間を2年後からとし、権利行使価額を1,000円と決めておきます。

2年後に株価が1,600円になっていれば、ストックオプションの付与を受けた者は、権利行使をすることによって、1,600円-1,000円=600円の儲け、を得ることとなります。

逆に、株価が1,000円を下回っているときは、権利行使をしなければ、損をすることはありません。

このように株価が上昇するとストックオプションの付与を受けた人が直接利益を受けることができます。そのため、役員や従業員に付与すれば、株価を上昇させるために頑張って会社の業績をあげよう、というように、業績向上のインセンティブとなります。

ストックオプションに対する税金

ストックオプションによって利益を得た人(個人)は、各場面で所得税、復興特別所得税、住民税がかかってきます。

これらの税金は、付与されたストックオプションが税制適格ストックオプションか、それとも税制非適格ストックオプションかによって変わってきます。わからないときは、正しく納税するために確認しなければなりません。

ストックオプションの原則的な課税関係(税制非適格ストックオプション)

税制非適格ストックオプションとは、後で説明する税制適格ストックオプション以外のストックオプションのことをいいます。

会社からストックオプションが付与された場合、通常は、これが税制適格なのか税制非適格なのかは会社が教えてくれます。

①ストックオプションの付与を受けたとき

原則として課税なし

②ストックオプションを権利行使したとき

(権利行使時の時価-権利行使価額)を給与所得として課税

通常は会社に対して源泉徴収分を支払うことで課税関係が完結するため、確定申告の必要なし(給与が2,000万円超となる場合は確定申告が必要)

③行使して取得した株式を譲渡したとき

(譲渡価額-権利行使時の時価-手数料等)を譲渡所得として課税

特定口座(源泉徴収なし)または一般口座への入庫の場合、原則として確定申告が必要。

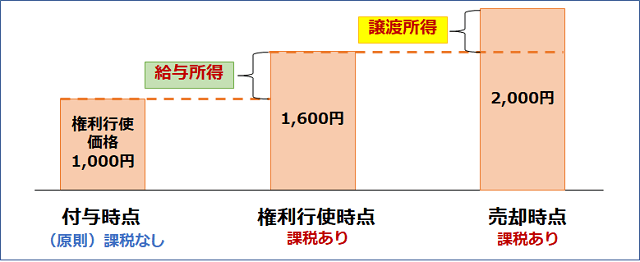

税制非適格ストックオプションの課税関係をイメージにすると次のようになります。

税制非適格ストックオプションの場合、役員や従業員が付与を受けたストックオプションを権利行使したときの利益は、報酬・給料と同様と考えられ、給与所得として課税されることが特徴です。

所得税の累進税率が適用されることとなるため、所得金額によっては最大45%の所得税がかかることとなります。さらに、この他にも復興特別所得税(所得税の2.1%)と住民税(10%)もかかります。

権利行使した時点では、手元に現金が残っていない可能性もあるため、税金を支払うための資金も準備しなければなりません。

これでは、税金の負担が重くなりすぎ、インセンティブの効果が失われてしまうため、一定の要件を満たすストックオプション(税制適格ストックオプション)については、課税の特例が設けられています。

税制適格ストックオプションの課税関係

①ストックオプションの付与を受けたとき

原則として課税なし

②ストックオプションの権利行使をしたとき

課税なし

③行使して取得した株式を譲渡したとき

(譲渡価額-権利行使価額-手数料等)を譲渡所得として課税

原則として確定申告が必要。

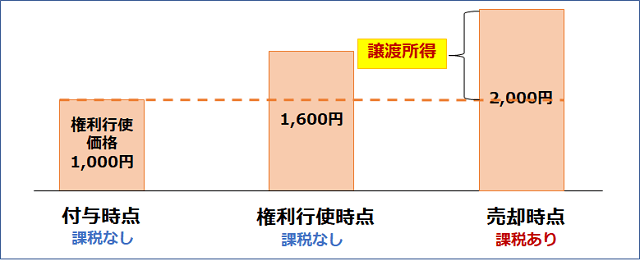

税制適格ストックオプションの課税関係をイメージにすると次のようになります。

税制適格ストックオプションに該当すると、行使して取得した株式を譲渡するまで課税が繰り延べられます。さらに、譲渡所得の税率(所得税15%、復興特別所得税0.315%、住民税5%)での課税となり、給与所得として課税されるよりは有利になる可能性が高いでしょう。

株式を譲渡したときは譲渡代金が入ってくるため、納税資金の心配をしなくてもよいでしょう。

税制適格ストックオプションの要件

次のすべての要件を満たすストックオプションが税制適格ストックオプションとなります。

|

1.付与対象者が次のいずれかに該当するものであること(ただし、一定の大口株主とその特別関係者を除く。) ・自社の取締役、執行役または使用人(およびその相続人) 2.権利行使期間が付与決議の日後2年を経過した日から付与決議の日後10年を経過するまでの間であること 3.権利行使価額がストックオプションに係る契約締結時の一株当たり価額以上であること 4.権利行使価額の合計が年間1,200万円を超えないこと。 |

なお、税制適格ストックオプションの特例の適用を受けるためには、ストックオプションを発行した会社が、税務署に対して、ストックオプションが付与された日の属する年の翌年1月31日までに「新株予約権付与に関する調書」を提出している必要があります。

まとめ

ストックオプションに関する税金について解説しました。このように税制適格ストックオプションに該当するかどうかで大きく取扱いが異なります。確定申告が必要となることもありますので、制度を理解して、忘れずに確定申告をするようにしましょう。