事業をしていくと、車や備品、機械などが必要となります。これらは購入したときにお金が出ていきますが、すべてがその時の経費(損金)になる訳ではありません。減価償却というルールに従って、複数年で分割して経費に計上することとなります。今回は減価償却の仕組みについて税理士がポイントを解説します。

減価償却とは?なぜ減価償却しなければならないの?

一定の金額を超える備品や車などの資産を購入しても、購入した年に全額が経費(損金)になる訳ではありません。減価償却を行い、その備品や車などを使用する期間にわたって、分割して、毎年一部を経費(損金計上)にしていきます。

発生主義の会計の考え方の下では、長期間にわたって使用することができる資産であれば、その期間にわたって経費計上していくのが正しい、と考えられるからです。

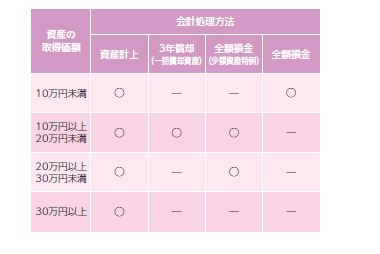

税務上は、原則として、取得価額が10万円以上で1年以上使用可能なものが減価償却の対象(減価償却資産)となります。使用可能な期間については、業種、使用状況、補充状況などから一般的にどうかを判断します。車を毎回1年未満で乗り捨てることとしていたとしても、それは一般的ではないため、認められず、減価償却資産として計上する必要があります。

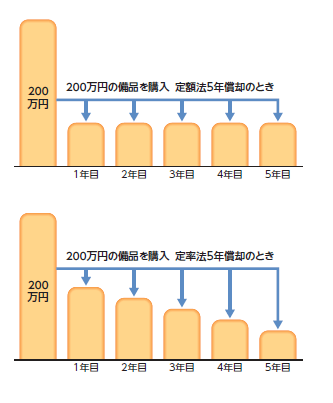

減価償却の主な方法には、①毎年、一定額の減価償却費を計上する「定額法」と②毎年、一定の率で減価償却費を計算する「定率法」があります。

また、何年で減価償却するかについても会社が自由に決めることができると不公平なので、、資産の種類毎に決められています。この決められた年数のことを法定耐用年数といいます。

定額法と定率法の違い。それぞれの減価償却費の計算方法は?

①定額法とは?計算式は?

定額法とは、毎年、一定額の減価償却費を計算する方法で、次の算式により計算した金額が減価償却費(償却限度額)となります。

| 減価償却費(償却限度額)=取得価額×定額法の償却率 |

定額法の償却率は、原則として、1÷法定耐用年数で計算することができます。

たとえば、法定耐用年数が8年であれば、1÷8=0.125が償却率となります。

②定率法とは?計算式は?

定率法とは、毎年、一定の率で減価償却費を計算する方法で、次の算式により計算した金額が減価償却費(償却限度額)となります。

| 減価償却費(償却限度額)=(取得価額-既に償却した額)×定率法の償却率 |

ただし、この算式で計算した金額(調整前償却額)が定められた償却保証額に満たない場合は、次の算式により計算した金額が減価償却費(償却限度額)となります。

減価償却費(償却限度額)=改定取得価額×改定償却率

定率法の但書きのところは、少し複雑なので、完全に理解しておかなくても大丈夫です。

この定率法の償却率については、「200%定率法」というルールが採用されており、定額法の償却率を2倍した償却率を用いることとなります。

(定額法と定率法の減価償却費の違い)

上記のように定額法と定率法では、定率法の方が初年度に多く減価償却費を計上できるので、節税に繋がります。

しかし、資産の種類によっては定率法が適用できなかったり、税務署に届出をしないと適用できなかったりしますので注意してください。

中古資産を購入した方が節税になる!

「資産を購入するときは中古資産にした方が節税になる」という話を聞いたことはありますか?ある面においては実際にそのとおりなのです。

先ほど説明したように資産を取得したときは、資産の種類ごとに定められている法定耐用年数で減価償却を行い、経費に計上します。

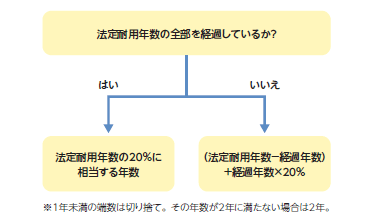

しかし、中古資産を取得したときは、法定耐用年数ではなく、見積使用可能期間で減価償却を行います。また、使用可能期間を見積もることができないときは、次の年数で減価償却を行います。

中古資産の場合は、法定耐用年数より短い年数で減価償却をすることができますので、その分、経費は多くなり、法人税等の節税に繋がります。

中小企業は30万円未満の少額資産の一括経費算入できる!

中小企業者等(資本金1億円以下の一定の法人)は、30万円未満の少額資産については購入時に全額経費とすることができます。ただし、年間合計で300万円までという上限があります。これにより、減価償却することなく、取得した年に経費にすることができ、節税に繋がります。

減価償却の注意点

減価償却は月割りで行う

減価償却は月割りで行います。そのため、決算で利益が出そうだからと決算前に慌てて資産を購入しても、月割り計算した減価償却費でしか経費計上(損金算入)できません。

取得価額は通常1単位として取引される単位で判定する

よく取得価額が10万円未満や30万円未満になるように請求書を細分化してもらう、ということが行われます。しかし、取得価額は通常1単位として取引される単位ごとに判定する必要があります。例えば、応接セットであれば、通常、テーブルとイスがセットで取引されるため、それらをセットで取得価額を考えます。工事などで、細かく分解したとしても、それが通常の取引単位でなければ、合計して考えなければなりません。

まとめ

減価償却のルールについて解説しました。減価償却の仕組みを理解していなければ、大きな資産を買ってお金はないのに、経費(損金)にならず、税金を払わないといけない、ということにもなりかねません。逆に理解していれば、節税を図ることができる場面もあります。しっかりと理解しておきましょう。

(関連記事)税理士が教える!会社の賢い節税 16の方法

弊所オリジナル小冊子「税理士が教える!会社の賢い節税の仕方」 無料プレゼント!

ご希望の方は、お問い合わせページより「税理士が教える!会社の賢い節税の仕方希望」とご記入の上、送信してください。